汽车金融公司近些年发展迅猛,主要受益于监管层面对消费进入门槛的降低,互联网信贷消费的推广普及,以及汽车销售市场规模的扩张。

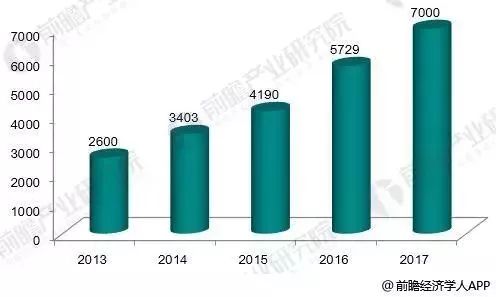

银监会数据显示,截至2016年年末,汽车金融公司资产为5729.00亿元,贷款余额(含融资租赁)为5209.20亿元,实现净利润103.57亿元,全年累计发放的经销商库存车贷款对应车辆459.77万辆,较上年增长94.57万辆,同比增长25.90%,占2016年我国汽车产量的16.35%。2016年末汽车金融公司发放贷款的车辆434.50万辆,比上年末增加141.90万辆,同比增长48.50%。

最新统计数据显示,2017年汽车金融资产规模在7000亿左右。根据近年来汽车销量增长情况,以及汽车金融渗透率增长情况,预计2018年-2023年汽车金融资产实现12%左右的年复合增长率,到2023年资产总值达到1.4万亿左右。

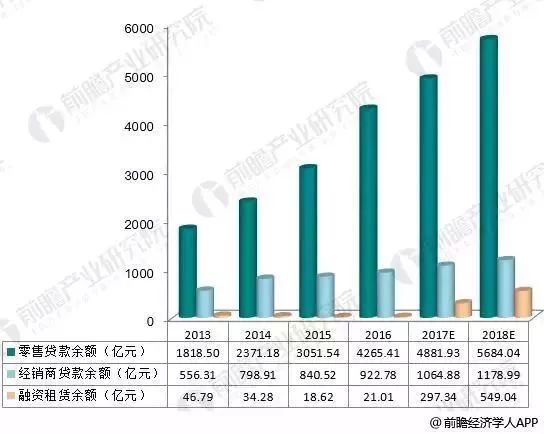

2013-2017年汽车金融行业资产规模变化趋势(单位:亿元)

2018年汽车金融政策方向:

促进个人消费贷款,严查机构违规放款

近两年来国家的工作重心主要放在稳增长和防控金融风险上,稳增长就必须拉动消费投资,防金融风险就必须降低金融杠杆,但是这两者产生的作用是相反的。

稳增长方面,银监会2017年公布了《关于调整汽车贷款有关政策通知》,降低了贷款购车的首付比例要求。传统车与二手车降到30%,新能源汽车降到15%。但是这个比例不是强制性的,只是提供给各金融机构作为参考。

此外二手车限迁政策也得到松绑,外省二手车允许迁入本省,大大提高了二手车的流转效率。

2018年金融信贷市场的创新模式基本已经被探究完毕,普遍形成了场景-风控-资金的固定模式。信贷的竞争力很大程度取决于场景与资金获取的渠道成本。信贷的资金来源有两个:一个是自有资金,一个是其他金融机构放贷。

利用自有资金放贷有一个致命限制就是杠杆率。在2017年12月《关于规范整顿“现金贷”业务的通知》颁布之前,信贷公司可以通过ABS方式将债权移出到表外,规避监管对杠杆率的限制。2017年蚂蚁金服就通过ABS方式发行了价值2493亿元的融资证券,放大上百倍杠杆早已违规。

《关于规范整顿“现金贷”业务的通知》颁布实施后,通过资产转让、ABS等方式融入资金将合并到表内处理。为此蚂蚁金融将小贷公司的注册资从38亿不到提高到120亿以提升资本充足率。通过债权移出表外的资金来源渠道被限制,无疑是对信贷行业是一个巨大的打击。

信贷资金的第二个来源是给其他金融机构助贷,简单的来说就是其他金融机构提供资金,自己提供担保,并收取相应的服务费用,服务费用可以占到放贷金额的10%左右,当然是通过向信贷消费者收取。银行是主要的助贷资金来源。银行提供给贷款机构的利率在8%左右上下浮动,由贷款公司提供担保。对银行来解决了贷款的渠道,又能或得无风险收益,对贷款公司来说取得稳定相对廉价的资金,双方一拍即合。

针对银行业市场乱象,银监会2018年1月发文《关于进一步深化整治银行业市场乱象的通知》划定128条监管红线。其中9.6条“违规接受未取得融资担保业务经营许可证的第三方机构提供担保、增信服务以及兜底承诺等变相增信服务”限制了银行贷款给小贷公司的渠道。要给银行做助贷要么是融资担保公司要么是保险。

通过以上两个规定大大限制了金融贷款公司了资金来源渠道以及贷款规模限制。为了扩大业绩规模,汽车金融公司要么寻求上市扩大资产规模,要么寻求市场行业巨头投资提升资本充足率扩大市场规模。

2017-2018年汽车金融主要政策解读

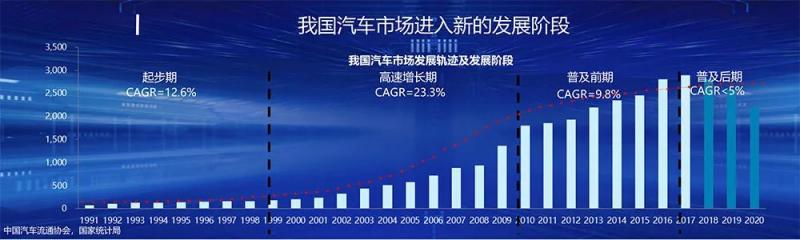

中国汽车销售市场:汽车销量稳步提升

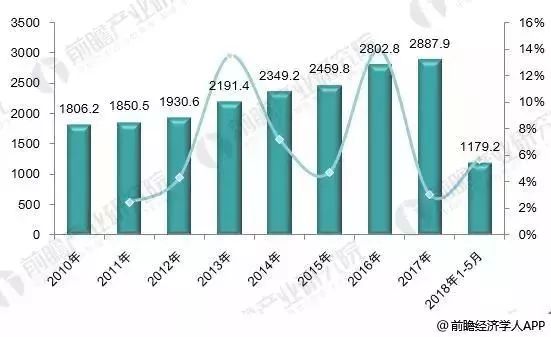

据中国汽车工业协会统计,2017年全年累计汽车销量为2887.9万辆,同比增长了3.2%,增速较上年同期下滑10.2个百分点。中国汽车销量连续九年居世界首位,占全球汽车销量接近三分之一。

2018年1-5月份汽车销量为1179.2万辆,同比增长5.71%。中国汽车销量大但是金融渗透率相对较低,2017年汽车信贷渗透率为35-40%左右,只有发达国家一半左右水平。汽车金融未来还有较大的发展空间。

2010-2018年中国汽车销量趋势图(单位:万辆,%)

中国汽车信贷市场:

信贷规模迅速增长,融资租赁成新风口

2017-2018年,随着互联网金融迅速普及,信贷规模增长迅速。根据央行发布的2017年金融统计数据,2017年全年住户类新增人民币贷款7.14万亿元,其中短期贷款规模出现爆发式增长,居民短期贷款增加1.83万亿元,同比增长181.2%,中长期贷款增加5.30万亿元,同比下降6.7%。2018年1-5月份住户类新增短期贷款5523亿元,新增中长期贷款14418亿元。

居民信贷规模的快速增长,表明随着80,90后成为社会主要消费人群,人们超前消费的意识与需求在逐渐增强。汽车贷款的期限一般在1-5年,属于中期贷款,2016年和2017年中国居民中长期贷款规模快速爆发,印证了近年来中国消费金融的爆发式增长。

2011-2018年中国境内住户类新增贷款规模及趋势(单位:万亿,%)

汽车金融贷款主要分为三类:零售贷款、经销商批发贷款、融资租赁贷款。

2013-2018年中国汽车金融贷款余额变化及预测(单位:亿元)

近年来汽车金融贷款规模快速扩大,零售贷款占据主导地位。目前汽车零售贷款主要以分期付款为主,相对分期付款方式来说,融资租赁模式一直处于比较尴尬的地位。2016年融资租赁市场占有率不到1%,贷款余额仅21亿,基本处于空白状态。

融资租赁受冷场一方面因为融资租赁公司融资渠道有限,资金成本偏高造成产品定价偏高,另一方面,承租人如果不续租或放弃购车容易造成库存积压,二次销售难度较大,但随着二手车金融快速发展,该问题将得到较好解决通道。相对分期付款,融资租赁也有明显的优势:办理手续方便快捷,首付金额低,租车购车为消费者提供多重选择方式,更加灵活。放眼国际,美国融资租赁业务渗透率在30%以上,中国为5%左右,未来融资租赁市场仍然非常广阔。