投中研究院已连续4年对中国GP进行问卷调研并发布调研报告。2017年GP调研报告共收集有效问卷217份,包括来自于外资背景和本土背景的VC/PE,从募、投、管、退四个方面分析关键发现,供VC/PE机构、LP及相关机构参考。

文 | 国立波 姜岩

目录

1. 关键发现

1.1 募资方面

1.2 投资方面

1.3 管理方面

1.4 退出方面

2. 样本说明

2.1 217家主流VC/PE机构参与本次调研

2.2 TMT仍然是217家机构投资占比最多的行业

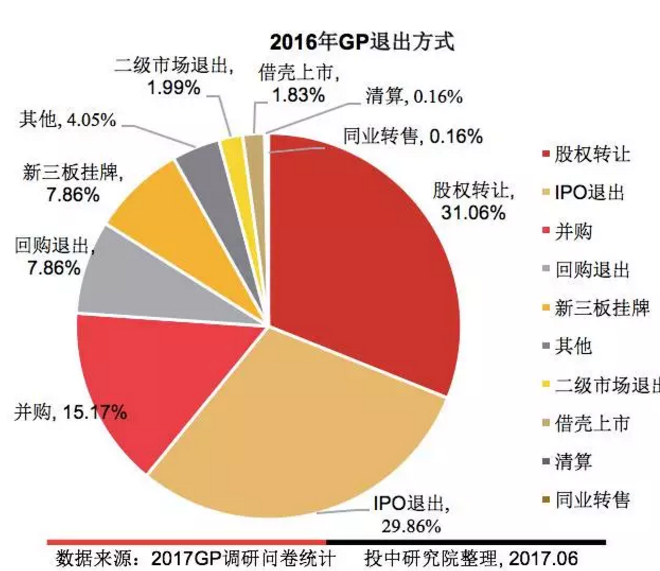

2.3 股权转让、IPO和并购是退出的最主要渠道

3. 调研具体发现

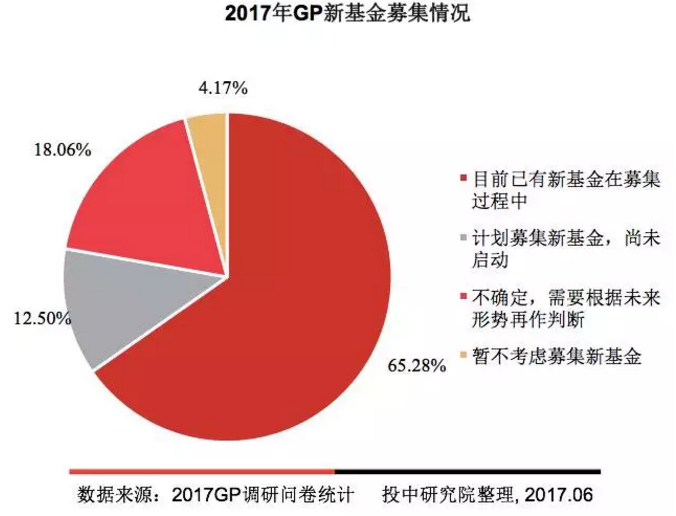

3.1 超过七成受访机构正在或计划开始募集新基金

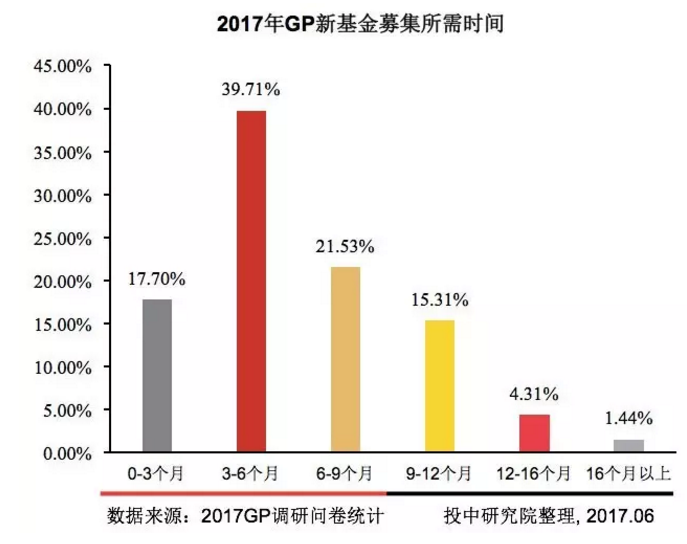

3.2 2017年基金募资周期同去年相比延长

3.3 2017年机构新募人民币基金仍占有绝对主导

3.4 2017年创投、成长、并购三大基金是新募基金主流

3.5 2017年新募基金规模集中在0.5亿-5亿美元

3.6 2017年新募基金业绩分成比例主流是20%-24%

3.7 2017年新募基金管理费率2%-2.4%是主流

3.8 2017年新募基金存续期集中在5-8年

3.9 上市公司、政府引导基金和母基金是2017年新募基金首选LP

3.10 移动医疗及医院服务是GP在2017年最关注投资主题

3.11 GP对2017年企业融资频度信心下滑

3.12 GP对项目估值水平的判断趋于理性

3.13 GP更倾向于接受8-15倍PE倍数

3.14 GP投资企业数量调整策略与往年变化不大

3.15 GP对投后管理的重视度提高

3.16 加强投资者关系建设成为GP重要策略

3.17 五成以上GP会扩充团队规模

3.18 GP对扩充团队采取小步快跑的谨慎态度

3.19 高级投资经理是GP需求最大的职位

3.20 GP对退出回报的预期持积极态度

3.21 IPO、并购、借壳上市是GP首选三大退出路径

3.22 GP认为未来VC/PE市场竞争加剧

3.23 过半数机构对于VC/PE行业政策持肯定态度

1. 关键发现

1.1 募资方面

2017年新募基金还是人民币基金占绝对主导,募集类型以创投基金、成长基金和并购基金为主。投资人多以机构投资者为主,高净值个人已不再成为基金的主要出资人。

1.2 投资方面

调研发现,投资机构主要关注11个投资主题,其中移动医疗及医院服务是GP最为关注的领域,排名上相较于去年从第二上升到第一。另外估值偏高依旧是GP关注的问题。

1.3 管理方面

2017年GP在管理方面会更愿意在投资者关系管理和投后服务方面投入人力,高级投资经理及分析师依旧是VC/PE行业的急需人才。

1.4 退出方面

2017年GP更倾向于IPO、并购、借壳上市退出,新三板退出已不再成为GP的主要选择。

2. 样本说明

2.1 217家主流VC/PE机构参与本次调研

图2-1:2016年GP募资基金类型

本次调研采用问卷形式,调研对象为中国VC/PE行业主流VC/PE机构,包括来自于外资背景和本土背景的VC/PE。此次调研共收集有效问卷217份。调研数据显示这些机构管理的人民币基金数量占据绝对主导地位,占比93.97%;其次是美元,占比5.50%;最后是一些其他币种,如新加坡元、日元、港元等,占比0.53%。

2.2 TMT仍然是217家机构投资占比最多的行业

图2-2:2016年GP投资行业分布

调研数据显示,2016年GP投资最多的行业依次是TMT、生物技术/医疗健康、本地生活、先进制造IT等领域,分别占比28.58%、14.49%、10.09%、7.90%、6.19%。

2.3 股权转让、IPO和并购是退出的最主要渠道

图2-3:2016年GP退出方式

调研数据显示,2016年VC/PE机构的退出方式主要还是以股权转让、IPO、并购退出、回购退出、新三板挂牌退出为主。投中研究院认为,这也是市场上目前主流的退出方式。

3. 调研具体发现

3.1 超过七成受访机构正在或计划开始募集新基金

图3.1:2017年GP新募基金情况

调研结果显示,77.78%受访机构表示正在或计划开始募集新基金,仅4.17%的受访机构表示暂不考虑募新基金。投中研究院认为,基金募集的火热和政府引导基金的发展有着紧密联系,截止2016年底,国内共成立901支政府引导基金,总规模达23960.6亿元,2017年政府推动下的基金募集浪潮还将持续。

3.2 2017年基金募资周期同去年相比延长

图3.2:2017年GP新募基金所需时间

调研结果显示,17.7%的受访机构期望在3个月内完成基金募集,而去年40%的受访机构期望在3个月内完成基金募集,近四成机构主要集中在3-6个月之间,募资周期较于去年有所延长。投中研究院认为,募资周期放缓,与近期银监会发布一系列监管政策,银行表外出资受限有一定关系,同时与股市持续低迷也有关。

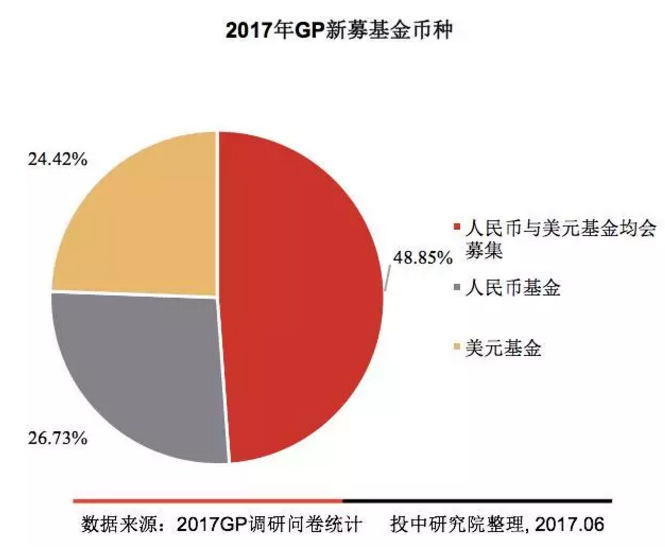

3.3 2017年机构新募人民币基金仍占有绝对主导

图3.3:2017年GP新募基金币种

调研结果表明,人民币基金依旧是GP新募基金首选,但是募集美元基金的比例相较于去年有所上升,2016年7%的受访机构计划募集美元基金,而今年是24.42%。投中研究院认为,原因可能是因为自2016年11月底以来,中国人民银行、国家外汇管理局、国家发展和改革委员会、商务部等监管部门接连公开表态要求防范对外投资风险,人民币境外投资受到严格管制,导致募集美元基金的比例上升。但是据1季度投中统计来看,人民币基金仍占有绝对主导。

3.4 2017年创投、成长、并购三大基金是新募基金主流

图3.4:2017年GP新募基金类型

据调研结果显示,2017年创业投资(Venture)基金、成长(Growth)基金和并购型(Buyout)基金将是机构募集的主流。相较于去年,并购型(Buyout)基金从第二变到第三。投中研究院认为,证监会对并购重组业务的严格监管是投资人募集并购基金意愿下降的部分原因。

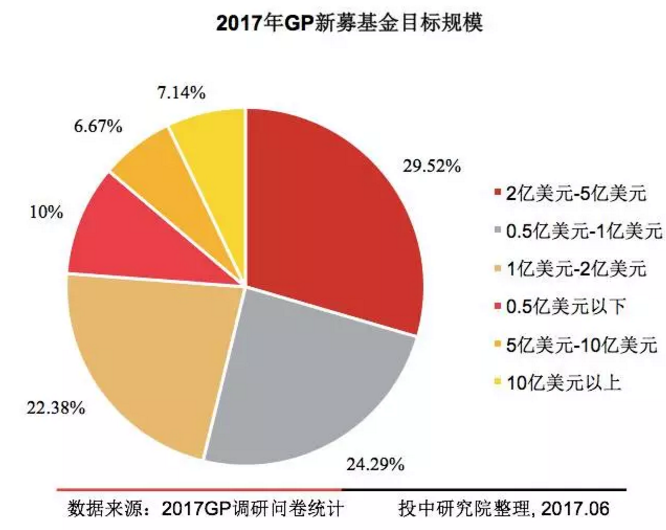

3.5 2017年新募基金规模集中在0.5亿-5亿美元

图3.5:2017年GP新募基金目标规模

调研结果显示,56.67%的受访机构在未来一年内的基金募资规模在2亿美元以下,相比于去年同期减少了2.33%,同时有29.52%的受访机构选择基金募资规模2-5亿美元,相比于去年同期的25%增长了4.52%。

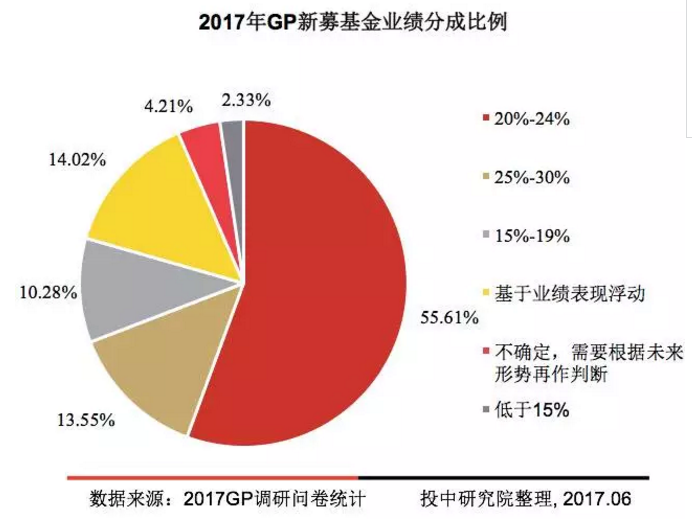

3.6 2017年新募基金业绩分成比例主流是20%-24%

图3.6:2017年GP新募基金业绩分成比例

调研结果显示,55.61%的受访机构未来新募基金业绩分成比例在20%-24%之间,13.55%的受访机构新募基金业绩分成比例在25-30%之间,14.02%的受访机构新募基金业绩分成比例会基于业绩表现浮动。

投中研究院认为,基金业绩比例在20%-24%之间是VC/PE市场上的主流选择,未来也将持续。

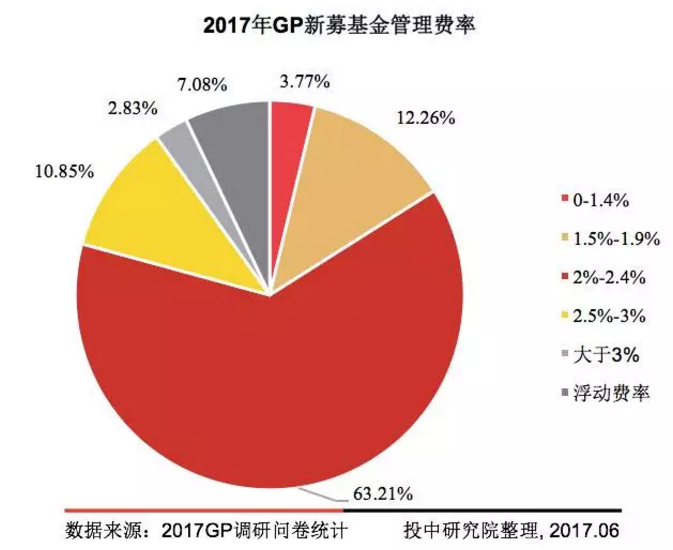

3.7 2017年新募基金管理费率2%-2.4%是主流

图3.7:2017年GP新募基金管理费率

调研结果表明,63.21%的受访机构新募基金管理费率在2%-2.4%之间,12.26%的受访机构新募基金管理费率在1.5%-1.9%之间,10.85%的受访机构新募基金管理费率在2.5%-3%之间。

投中研究院认为,管理费率在2%-2.4%之间是VC/PE市场上的主流选择,但LP应注意的是按实缴还是认缴?存续期内管理费是否是按阶梯式收取?具体可详见投中发布的报告《私募股权投资基金LPA关键条款解读》.

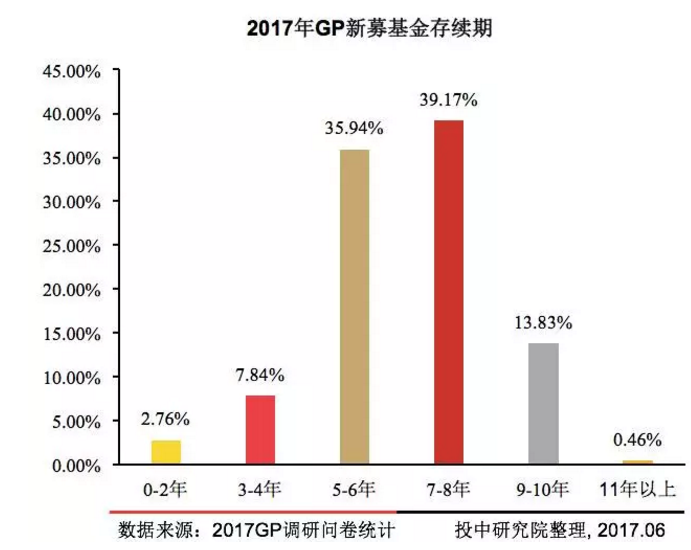

3.8 2017年新募基金存续期集中在5-8年

图3.8:2017年GP新募基金存续期

对于未来新募资基金的存续期,本次调研结果与上届调研相比基本一致。整体看来,5年以上存续期的基金占89.4%,其中5-8年的基金占75.11%。5-8年,成为VC/PE基金存续期的普遍选择。

3.9 上市公司、政府引导基金和母基金是2017年新募基金首选LP

图3.9:2017年新募基金倾向LP类型

调研结果显示,上市公司、政府引导基金和母基金是受访机构的主要选择,与去年的调研结果相似,其次是民营企业、国有企业、保险公司。与去年不同的是,富有个人由原先第四位置下滑到第七,说明富有个人已不再成为新募基金的主要选择。投中研究院认为,随着VC/PE行业在国内趋向成熟,国内LP机构化趋势更加明显。

3.10 移动医疗及医院服务是GP在2017年最关注投资主题

图3.10:2017年GP最关注的投资主题

调研结果显示,移动医疗及医院服务、大数据、智能硬件、机器学习等是GP最关注的投资主题,其中移动医疗及医院服务是投资人最为关注的领域。

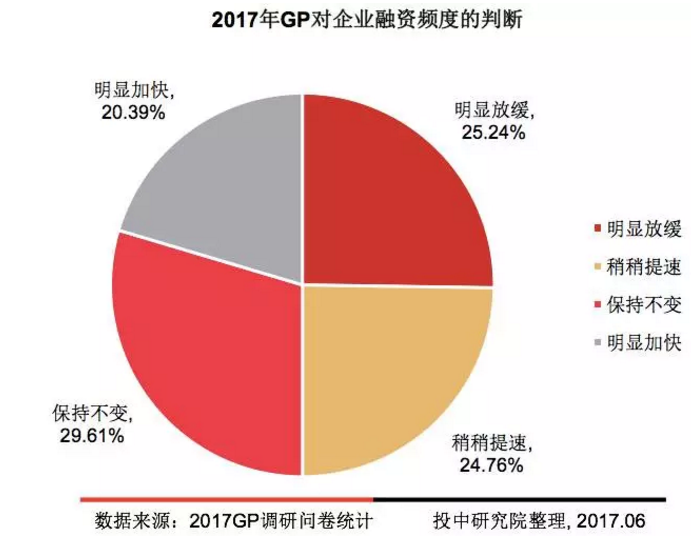

3.11 GP对2017年企业融资频度信心下滑

图3.11:2017年GP对企业融资频度的判断

据调研结果显示,2017年投资人对企业融资频度的判断差别不是很明显,变化最大的是20.39%的投资人认为企业开展新一轮融资频度明显加快,相较于2016年同期38%的投资人认为融资频度明显加快来看,今年信心明显不足。根据投中统计,2017年上半年中国VC/PE投资市场持续回落,VC/PE投资市场持续下滑,正好相互印证了此次调研数据。

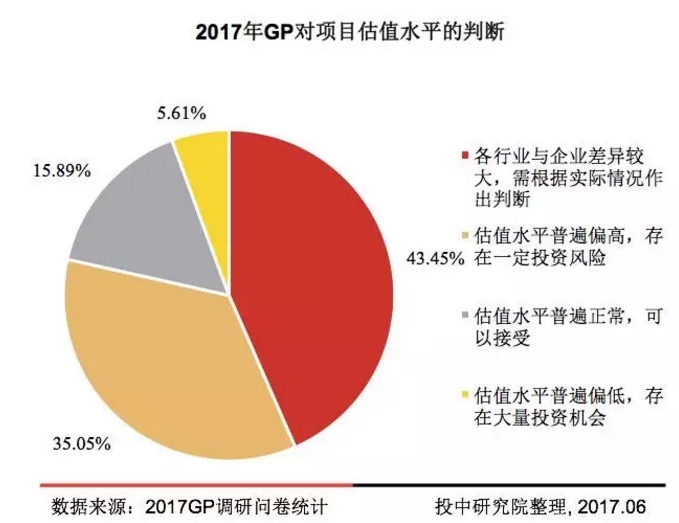

3.12 GP对项目估值水平的判断趋于理性

图3.12:2017年GP对项目估值水平的判断

调研结果显示,35.05%的受访机构认为估值水平普遍偏高,存在一定投资风险,仅15.89%的受访机构表示估值水平正常以及5.61%认为估值水平偏低。相较于去年55%的受访机构认为估值水平普遍变高,今年这一比例有所降低,更多受访机构持中立态度,认为各行业估值水平差异较大,需根据实际情况作出判断。

3.13 GP更倾向于接受8-15倍PE倍数

图3.13:2017年GP可接受的投资市盈率倍数

调研结果显示,受访机构可接受的投资市盈率倍数多集中在8-15倍之间,占总数的73.37%。GP愿意接受8倍以下市盈率的占比与去年调研结果基本相同,愿意接受15倍以上市盈率的投资人占比由去年的11%增长为14.47%。

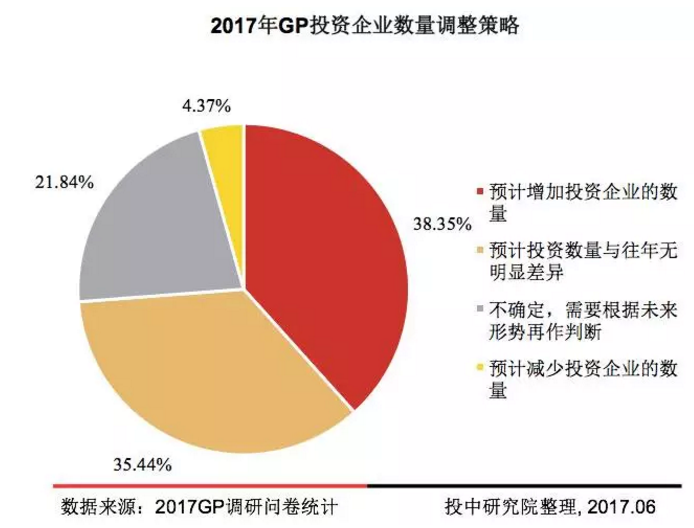

3.14 GP投资企业数量调整策略与往年变化不大

图3.14:2017年GP投资企业数量调整策略

调研结果显示,38.35%的受访机构预计增加投资企业的数量,35.44%的受访机构保持投资数量不变,仅有4.37%的受访机构表示要减少投资企业的数量,这一调研结果与去年基本相同。

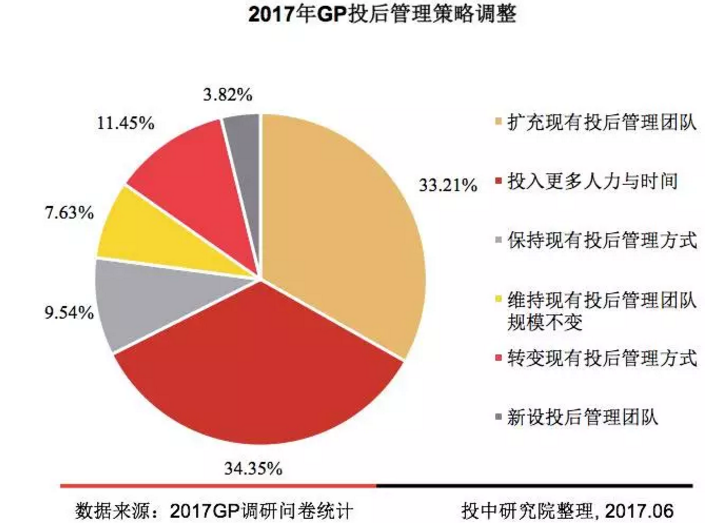

3.15 GP对投后管理的重视度提高

图3.15:2017年GP投后管理策略调整

调研结果显示,34.35%的受访机构计划投入更多人力与时间,33.21%的受访机构计划扩充现有投后管理团队。投中研究院认为,随着私募基金在国内发展趋于成熟,投后管理也成为基金运营中不可或缺的一部分,无论是为被投企业提供经验,对接资本,还是提供上市服务、财务支持等都需要更多人力来完成。

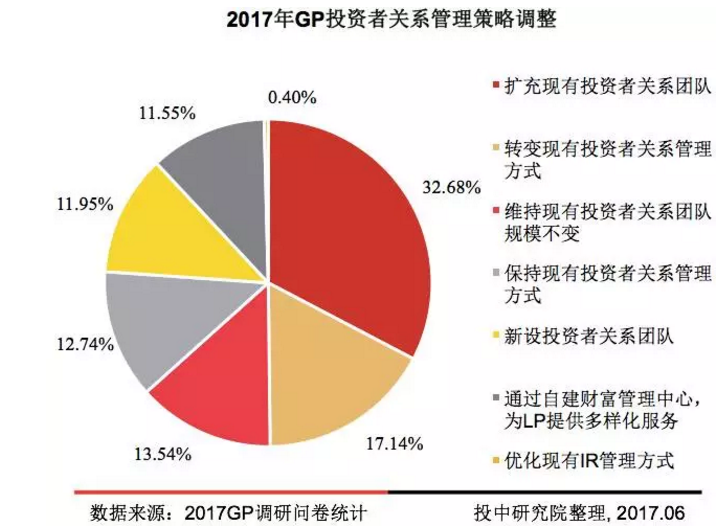

3.16 加强投资者关系建设成为GP重要策略

图3.16:2017年GP投资者关系管理策略调整

调研结果显示,更多机构计划扩充现有投资者关系团队,其次是转变现有投资者关系管理方式。随着募资难度加大和LP机构化,建立和加强投资者关系团队成为GP重要的策略。

3.17 五成以上GP会扩充团队规模

图3.17:2017年GP对管理团队规模调整

调研结果显示,67.49%的受访机构计划扩充团队规模,且正在招募新成员。

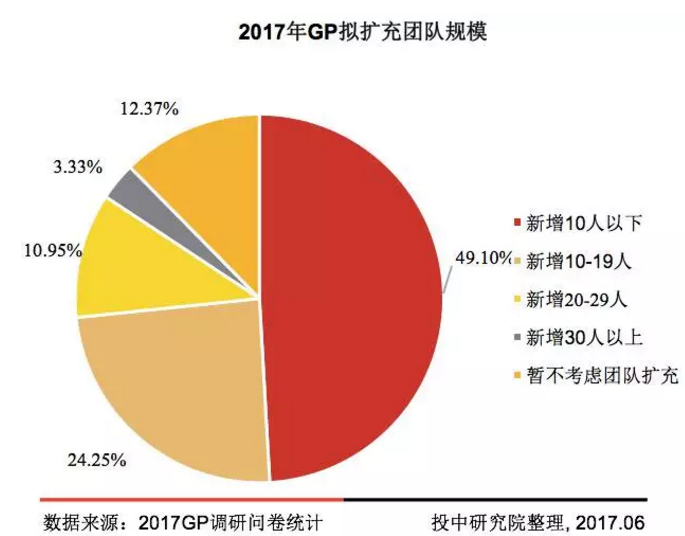

3.18 GP对扩充团队采取小步快跑的谨慎态度

图3.18:2017年GP拟扩充团队规模

调研结果显示,虽然投资机构都有扩充团队规模的计划,但是对于扩充团队人员数量还是持谨慎态度,近五成的受访机构拟新增人员10人以下,35.2%的受访机构拟新增10-29人,仅3.33%的受访机构拟新增30人以上。

3.19 高级投资经理是GP需求最大的职位

图3.19:2017年GP管理团队招聘职位分布

调研结果显示,投资机构需求量最大的是高级投资经理/投资经理,次之是分析师,其他职位需求较为平均。从事投资的基础性岗位是GP招聘团队的重点策略。

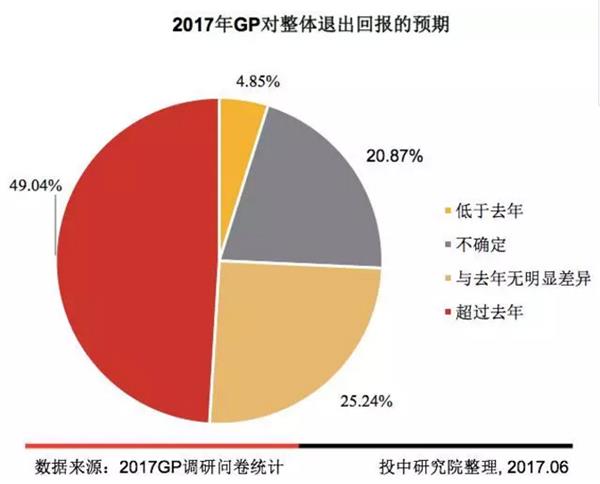

3.20 GP对退出回报的预期持积极态度

图3.20:2017年GP对整体退出回报的预期

2017年调研结果与2016年较雷同,只是比例上略有差异,去年8%的受访机构认为会低于往年,而今年这一比例降至4.85%。投中研究院认为,随着今年IPO发行保持新常态,多数投资机构对于整体退出回报的预期都是持积极态度。

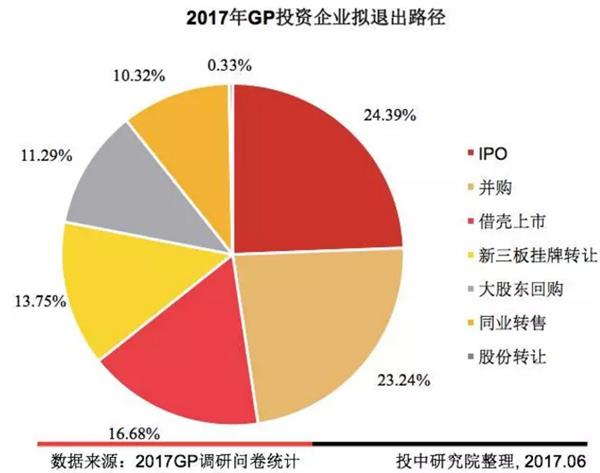

3.21 IPO、并购、借壳上市是GP首选三大退出路径

图3.21:2017年GP投资企业拟退出路径

调研结果显示,2017年GP拟退出路径排在前三位的是IPO、并购、借壳上市,新三板挂牌转让排在第四,相较于2016年,排在前四位的是并购、IPO、新三板挂牌转让、借壳上市。投中研究院认为,新三板红利迟迟未释放是影响GP选择项目退出路径的原因之一。

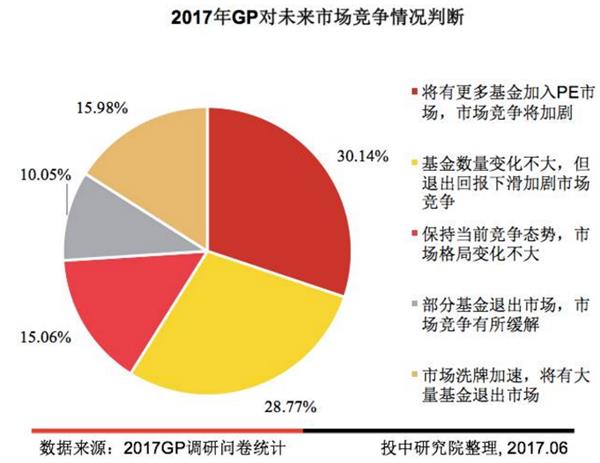

3.22 GP认为未来VC/PE市场竞争加剧

图3.22:2017年GP对未来市场竞争情况判断

调研结果表明,58.91%的受访结构认为2017年市场竞争会加剧,其中半数认为加剧原因是由于私募行业的蓬勃发展,吸引更多基金加入VC/PE市场,另一部分市场竞争加剧原因是因为退出回报下滑导致,这一调研结果与2016年完全相同。投中研究院认为这两种现象阶段会同时并存,随着“双创”如火如荼开展,加上政府引导基金的大力支持,会有更多的基金加入VC/PE市场,竞争在所难免。基金所投企业数量也会随之增加,导致优秀项目变得稀缺,估值偏高,项目退出回报也会所下滑,市场竞争加剧。

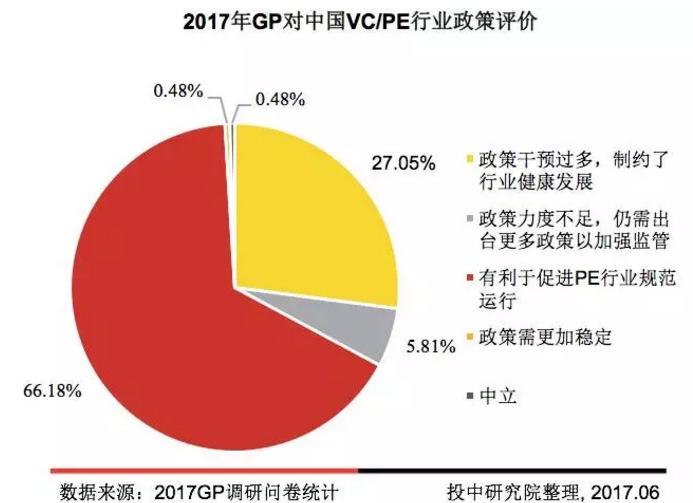

3.23 过半数机构对于VC/PE行业政策持肯定态度

图3.23:2017年GP对中国VC/PE行业政策评价

调研结果表明,过半数的受访机构对于VC/PE行业的政策持肯定态度,认为有利于促进VC/PE行业规范运行。

2017年国务院、财政局和税务总局接连发布针对创投和天使的税收优惠政策,鼓励创投行业发展。保监会也发布指导意见,鼓励险资投向实体基金等等,投中研究院都做了相应快评.