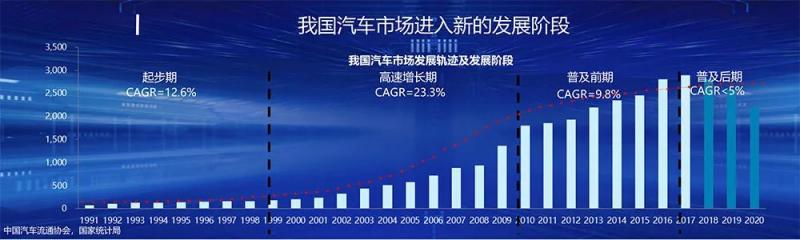

来源:中国汽车流通协会

距公布发行1.89亿元首单公募ABS仅仅过去一周,美利金融又成功发行首单场外ABS,发行规模翻倍,达到4.79亿元。

美利金融CEO刘雁南不久前透露,美利金融二手车分期业务资金几乎100%来自于银行资金。相比ABS等渠道,与银行直接合作资金成本优势更明显。在发力ABS背后,是美利金融构建多层次融资渠道、加速扩大业务规模的布局和野心。

凭优质资产通吃低成本资金

一周发两期ABS、累计规模超过6.68亿,意味着美利已经成为标准化信贷证券资产买家认可的成熟发行机构。目前瓜子、优信、人人车三大二手车平台中,仅瓜子在今年7月发行过首单ABS,其他两家平台暂时无缘ABS。

从规模看来,美利计划通过发行汽车金融abs等方式融资100亿元,仅次于易鑫和中泰证券200亿元的战略融资框架协议,居行业第二。

资料显示,此次美利金融发行的“浙金·京东资产证券化事务管理类财产权信托”,总规模4.79亿元,共有7425笔资产入池,均为美利金融二手车金融资产,平均贷款金额为66000元,基础资产受托机构为浙商金汇信托股份有限公司。

能否成功发行公募、私募ABS成为衡量企业资产质量、风险系数、业务能力的重要标尺。美利金融近期发行的两期ABS,都获得了资金方多倍的超额认购。

美利金融自成立以来,不断深入消费场景,在全国各地二手车市场建立直营销售团队,通过直营、代理和车联盟的方式进行二手车金融的规模化展业,并始终不断加大风控的建设投入,做到全流程、自主独立服务客户,能够整合自身积累的数百万用户数据及与征信机构合作接入的近30个数据来源进行数据交叉验证,极大提高了风控水平和效率。

经过不到两年的业务拓展与风控创新,美利车金融目前超过75%的购车贷款申请可在15分钟之内完成审批,坏账率为0.9%,远低于今年银行业金融机构不良率1.99%。

优质资产是美利金融获取低成本资金的底气和根基。早在一年前,美利金融宣布退出理财端,展示了其在低成本资金源上的实力。目前资金来源主要是银行合作零售贷款、信用卡分期,以及目前新开辟的ABS渠道,美利金融二手车分期业务资金则几乎100%来自于银行资金,通吃低成本资金。

(美利金融合作资金方示例)

搭建多层次融资渠道,规模化发展加速

伴随着二手车金融、交易业务的加速发展,美利车金融在金融机构层面的认可度不断提高,不断降低的融资成本,也进一步推动业务发展,形成良性循环。

据了解,美利车金融目前业务范围覆盖全国30个省份、270个城市,累计放款金额超过100亿元。广泛的融资渠道、充足资金量,为规模化发展抢得先机。美利金融的野心,显然不仅仅是目前的几单ABS融资,而是作为ABS的成熟发行机构,不断强化标准化信贷证券资产卖家对其的认可,并通过最严苛的市场准则,验证其企业自身主体资质、业务能力、风控能力及合规性,为未来的加速扩张铺平道路。

据了解,业务规模的扩大,以及个人产能、客单价的提升,将成为美利车金融接下来发力的重点。作为其二手车金融规模化展业的三大方式之一,车联盟业务的拓展,是规模化增长的重要组成部分。

美利车联盟模式,以品牌和服务输出方式,招揽中小经销商加盟,通过库存融资、网络获客、门店培训、车源服务、管理系统、营销工具等,赋能二手车商,为车商经营的上中下游提供全方位服务,目前车联盟加盟经销商已经超过1万家,到今年底,预计这一数量将达到约2万家。

就目前的市场格局来看,二手车金融、交易链条长、碎片化程度高,线下二手车交易市场是二手车交易的绝对主流阵地。有数据显示,除4S店等渠道外,在车主买车环节,线下中小二手车经销商占据了整体份额的75%以上,而这其中95%以上的份额,在分布全国各地的1100多个二手车交易市场里实现。

规模不经济,网络效应弱,用户体验节点多,是二手车市场的显著特点,这决定了一、两个赢家通吃市场是非常困难的,未来极大可能形成3、4个玩家垄断绝大部分市场份额的格局。就目前局势而言,美利金融已然夺得角逐冠亚军的主导权。